很多当过老板的人都会有这样的感受:取钱比挣钱还难。明明自己公司账上盈利还不错,却不敢轻易拿出来“私用”,用自己赚的钱就跟“做贼”一样得偷偷摸摸的,说起来也是挺苦逼的。而财务就更苦逼了,老板一开口说要用钱了,你转还是不转?

一、家业、企业资金要分明

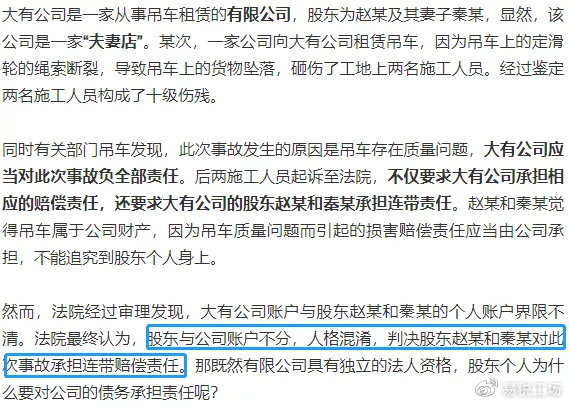

在实务中,经常存在老板将公司资金用于个人购买车辆和个人购买房屋,或者将个人资金用于垫付企业货款结算等情况。这种家业、企业不分的情况很容易导致法律风险。

经典案例

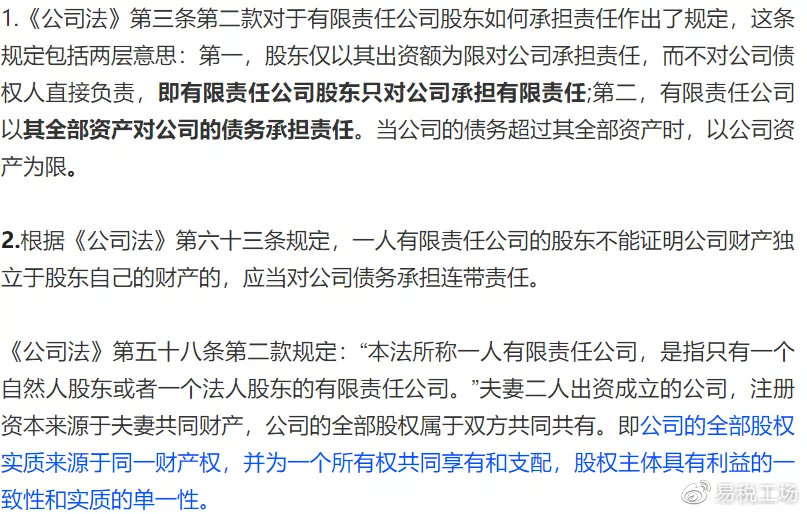

法律依据:

总结分析:

民营企业中,经常出现股东私户与公司对公账户有往来款项的情况,有些股东可以随用随取公账款项,而公司缺少流动资金的时候,股东也会随时汇款到公司的账户,这些行为都是典型的股东与公司资金混同。

家、企不分的企业,如果存在债务纠纷,很有可能被法院认定股东个人财产与公司财产混同,会判决对公司债务承担无限连带责任。这个时候,股东个人的家当也要搭进去。所以,家业、企业资金一定要分明。所以,当你的老板让你从公账转钱给他私用的时候,一定要告诉他其中的利害关系。

二、老板:我赚钱自己用怎么这么难!

实操君在前文已经讲述了老板“家业、企业”要分明的必要性。

在严格做到家、企分明的情况下,老板赚的钱想要轻轻松松入自己口袋的很难。这里涉及到交税、超限制金额受银行监管,银税信息共享监控等问题。

1.老板从公司转钱到私人账户要交个税!

政策依据:依据我国个人所得税法的规定,利息、股息、红利所得应纳个人所得税,适用比例税率,税率为20%。

举例说明:某有限公司老板辛辛苦苦忙活了一年,赚了200万。如果想要把这个钱从公司公账取出来的话,要交40万的税,到手只有160万。交税这么多,老板肯定不乐意了,眼看着钱躺在账户里,一分都不能动,老板能不难嘛!

如果是以从公司”借款“的形式拿走公司账上的款项,则在当年12月底一定要及时还款,否则还是要按照”股息、红利所得“交纳个人所得税。实际上,很多老板都是拿钱容易还钱难,通过公司其他应收款长期挂账,一旦被税务稽查还是要补税!

注意:如果老板从公司拿钱是用于采购公司物资,能够取得发票证明合理用途的,可以冲抵老板从公司拿走的借款“其他应收款”挂账。

2. 资金账户交易有金额限制

个人户之间以及个人户与单位账户之间金额20万元以上的款项划转属于大额交易;个人户短期内累计100万元以上现金收付属于可疑交易。

重点监管的情况:任何账户的现金交易超过5万;公户转账,超过200万;私户转账超20万(境外)或50万(境内)。

不仅仅是监管单笔交易,为了防止拆分金额的方式规避监管,多笔累计超过起点交易金额也会受到监管。

3.大数据时代银税互动、信息共享,公转私很困难!

资金异常情况

1)很多规模比较小的企业却搞出上千万的流水;

2)资金转入转出异常,分批转入、集中转出;

3)经营范围或经营业务跟资金流向没有关联度;

4)公户短期频繁且大额的给个人转账,或公户短期经常收到与业务没啥关系的个人汇款

5)频繁开销户,并在销户前有大量资金活动;

6)闲置很久的账户,突然启用,并且有大额资金活动。

以上异常情况,在银税互动、信息共享背景下,很容易被稽查。老板私人账户与公司对公账户的异常交易、“私户避税”、“现金发工资避税”,一查一个准!

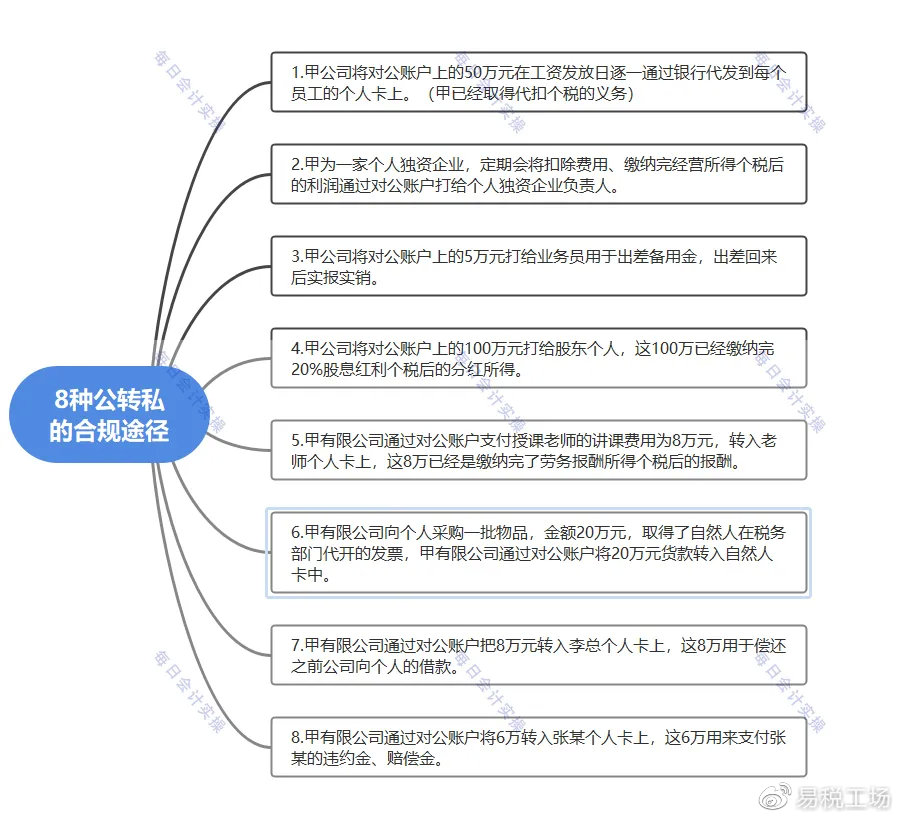

038种合理公转私情形

虽然公转私是个敏感的话题,处理不当有风险。但是以下8种公转私情形是合理的,财务可以放心大胆的转!

四、公转私个税筹划

目前,比较普遍的做法是在税收优惠政策园区新办一家个人独资企业,然后将部分业务转移至个人独资企业,个人所得税按照核定征收纳税,核定后个税税率在0.5%--2.19%,加上增值税和附加税,综合税率5%左右,分红时零税金,直接公转私。

案例: 假设A公司自然人股东2020年底分红,事先已成立咨询服务中心,通过给A公司提供咨询服务,服务费大概在200万(含税率3%)左右。咨询服务中心交税情况如下:

个税:200/1.03*10%*20%-1.05=2.83万,增值税:200/1.03*3%=5.83万 附加税:5.83*6%=0.35万

个人独资企业开票额200万,共计纳税9万左右。相比20%的股息红利个人所得税,还是十分优惠了。

易税提醒:个人独资企业主要的优势就是核定征收,规模较小,方便快捷且灵活,但也有缺点,那就是责任无限。另外,国家目前在收紧个人独资企业核定征收政策,利用核定征收进行税收筹划前,企业要做好自查,防范风险。